渡辺知哉

設計事務所・大手ハウスメーカー・不動産ベンチャーを渡り歩き、ランディックスにジョイン。 設計事務所時代は戸建住宅をメインに設計しつつ、その他はビル・マンション・オフィス・ショップ等広く設計業務を担当。 ハウスメーカーでは営業・設計・IC業務を兼務。ベンチャーではリノベーションのワンストップサービス業務を担当。営業・設計の両面からサポートします。

この記事の監修者

渡辺知哉

設計事務所・大手ハウスメーカー・不動産ベンチャーを渡り歩き、ランディックスにジョイン。 設計事務所時代は戸建住宅をメインに設計しつつ、その他はビル・マンション・オフィス・ショップ等広く設計業務を担当。 ハウスメーカーでは営業・設計・IC業務を兼務。ベンチャーではリノベーションのワンストップサービス業務を担当。営業・設計の両面からサポートします。

二世帯住宅は、購入時から購入後、相続まで様々な税金が課税されますが、軽減制度を活用することにより、税金の負担を軽くできる場合があります。税金は高額になるものが多いので、基本的な知識は身につけておきたいものです。本記事では、二世帯住宅に関わる税金について分かりやすく解説します。

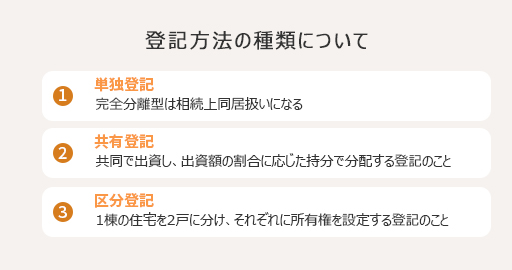

二世帯住宅では、登記方法によって税金の負担が大きく変わります。特に、不動産取得税や固定資産税、将来的には相続税にも影響をおよぼす可能性が高いです。ここでは、上記のつの登記方法について解説します。

単独登記とは、土地・建物とも1名の名義とする登記のことです。不動産を購入した人の名義になります。二世帯住宅で暮らす親、もしくはその子が名義とするケースです。

購入資金を親子で負担する場合、親子どちらかの単独登記であっても贈与税がかかる可能性があります。また、親名義の場合には、将来的に相続税の負担を考えなくてはいけません。

共有登記とは、共同で出資し、出資額の割合に応じた持分で分配する登記のことです。二世帯住宅を親子それぞれが共有の名義にするケースでは、贈与税が課されることはありません。

ただ、住宅ローン控除をそれぞれが利用できるといった節税効果が期待できる一方で、どちらかの世帯が払えなくなった時に、その分を負担すると贈与税がかかる恐れがあります。また、共有名義人が亡くなると、その持分は相続の対象となります。

区分登記は、1棟の住宅を2戸に分け、それぞれに所有権を設定する登記のことです。二世帯住宅を2分割して登記するため、両世帯ともに不動産取得税や固定資産税、住宅ローンの軽減措置が利用できます。

ただし、2戸分の登記手数料がかかります。加えて、相続時における節税対策の1つである「小規模宅地等の特例」が適用されない点が大きなデメリットになるでしょう。

注意が必要なのは、全ての二世帯住宅が、区分登記にできるわけではないという点です。玄関から居住スペースにいたるまで共用部分が全くない、構造上2戸として独立している「完全分離型」というタイプのみ区分登記が可能になります。

二世帯住宅を購入すると、納めなければならない税金があります。資金計画をスムーズにするためにも知っておきたい基本的な内容なので、しっかり確認しましょう。

二世帯住宅の購入時にかかる税金は、以下の通りです。

不動産取得税とは、二世帯住宅に限らず不動産を購入した時に1回だけ課税される地方税のことです。二世帯住宅を購入したことを都道府県税事務所に申請すると、納税通知書が届きます。納税通知書の発送は、各自治体によって送付のタイミングが異なりますが、購入から数ヶ月を目安に納めるべき税金として考えておきましょう。

不動産取得税は、2024年3月31日までに取得した不動産に対して、軽減税率が適用されます。税率は以下の通りです。

| 取得日 | 土地 | 家屋(住宅) | 家屋(非住宅) |

| 平成20年4月1日から

令和6年3月31日まで | 3% | 4% | |

不動産取得税は、以下の計算式で求めることができます。

| 固定資産税評価額×3% |

固定資産税評価額とは、総務大臣が定めた固定資産評価基準によって評価・決定された価格で、原則として固定資産課税台帳に登録された価格です。実際の購入価格ではありません。

ここでは、不動産取得税の軽減措置とは、どのような特例なのか概要を解説します。計算する時は、要件や控除額を確認しましょう。

不動産取得税の軽減措置は以下の通りです。

| 適用要件 | 控除 | |

| 新築住宅

建物 | 床面積

50平方メートル以上 240平方メートル以下 | 1,200万円

(認定長期優良住宅:1,300万円) |

| 住宅用地 | いずれか高い方の額

A:150万円×税率 B:土地1平方メートル当たりの価格×住宅の床面積の2倍×税率 ※1戸当たり200m平方メートルを上限 |

引用元:地方税制度|不動産取得税|総務省

新築住宅は、要件を満たすことで、固定資産税評価額から1戸あたり1,200万円が控除されます。

軽減措置が適用されると、建物の不動産取得税額の計算式は以下のようになります。

| 控除額1,200万円を適用

(建物の固定資産税評価額-1,200万円)× 3% |

なお、固定資産税評価額が、1,200万円を超えないケースは建物に関して不動産取得税がかからないということになります。

上記の「新築住宅における建物の軽減措置」が適用されるケースでは、その住宅用地についても不動産取得税の軽減があります。

その場合、土地の不動産取得税額の計算式は以下の通りです。

| ((土地の固定資産税評価額 × 1/2)× 3%)ー控除額 |

控除額は、上記の表にあるAとBのうち、金額の大きい方となります。土地の軽減措置を受けられるのは、土地購入から3年以内に注文住宅を建てた人や、新築の土地付建売住宅を購入した人です。詳しくは、各都道府県税事務所のホームページなどで確認してみてください。

登録免許税は、不動産登記の際に納める税金のことです。二世帯住宅を購入すると、その住宅の所有者であるという証明のために、所有権を登記する必要があります。登録免許税は、二世帯住宅を購入した人が支払うのが一般的です。

不動産の登記にはいくつか種類があり、主な登記は以下の通りです。

▶所有権保存

二世帯住宅(注文住宅)購入時に、土地家屋調査士による建物表題登記の後に行われる権利の登記のことです。この手続きを行うと、新築二世帯住宅の所有権があることが公示されます。新築する建物の場合、初めての登記になります。

▶所有権移転

売買契約に基づき、所有権が移転したという事実を法務局に報告し、登記の名義を売主から買主へと変更する手続きです。

▶抵当権設定

二世帯住宅を購入するにあたって、住宅ローンの融資を受ける際には、所有権移転と同時に抵当権設定を行います。

抵当権とは、金融機関などが不動産を担保に取り、万一支払いが滞った場合に競売を申し立てることにより、金融機関が優先的に配当を受けることができる権利のことです。金融機関は、抵当権の設定を条件に融資を行います。

土地と建物の登録免許税の計算方法と軽減措置を解説します。所有権保存登記の場合、土地・建物ともに税率は0.4%です。

| 登録免許税の計算方法

固定資産税評価額×税率(登記の種類や登記の対象によって異なる) |

新築の二世帯住宅では、固定資産税評価額が確定していない場合があるため、所在地を管轄する法務局が定めた価格を基に算出されます。

2024年3月31日まで、以下のように軽減措置が適用されます。

| 登記の種類 | 本則 | 軽減措置

適用期限:2024年3月31日 |

| 所有権保存登記 | 0.4% | 0.15% |

| 所有権移転登記 | 2.0% | 1.5% |

| 抵当権設定登記 | 0.4% | 0.1% |

また、軽減措置が適用されるには、以下の要件を満たしている必要があります。

各種登記の手続きは、行政書士が行います。固定資産税評価額やローン融資額が高額になるほど、軽減される金額は大きくなります。適用期限内に二世帯住宅を購入するのであれば、ぜひ活用したい特例です。

印紙税は、二世帯住宅の購入する際にかわす売買契約書に対して課税される税金です。現金ではなく、必要な額の収入印紙を貼ることで税金を納めます。また、税額は、売買契約書に記載されている価格によって異なります。なお、不動産売買における印紙税には軽減措置があり、2024年3月31日までに作成された不動産売買契約書には軽減税率が適用されます。

売買契約書の印紙税額一覧は、以下の通りです。

| 契約書記載の契約金額 | 印紙税額 | 軽減後の印紙税額

2024年3月31日まで |

| 10万円を超え50万円以下 | 400円 | 200円 |

| 50万円を超え100万円以下 | 1,000円 | 500円 |

| 100万円を超え 500万円以下 | 2,000円 | 1,000円 |

| 500万円を超え1千万円以下 | 10,000円 | 5,000円 |

| 1千万円を超え5千万円以下 | 20,000円 | 10,000円 |

| 5千万円を超え1億円以下 | 60,000円 | 30,000円 |

| 1億円を超え5億円以下 | 100,000円 | 60,000円 |

| 5億円を超え10億円以下 | 200,000円 | 160,000円 |

参照元:No.7140 印紙税額の一覧表(その1)第1号文書から第4号文書まで

売買契約では、契約を2通作成し、2枚の収入印紙が必要になりますが、売主・買主双方が納税するのが原則です。収入印紙が貼られていない不動産売買契約には、「納付すべき収入印紙の金額+その2倍相当額」の過怠税が発生します。

しかし、事前に申し出ることで、過怠税が減額されることもあります。所轄税務署長に対し、印紙税を納付していない旨を事前に申し出た場合です。その申し出が認められるケースでは、過怠税は納付すべき収入印紙の金額とその10%相当の金額を合わせて納付します。印紙税の納付漏れがあると、過怠税が発生するので注意しましょう。

二世帯住宅の購入価格に含まれ、購入時に売主(事業者)へ支払う税金のことです。住宅の購入金額が大きいので、予算的に心配になる方も多いでしょう。

消費税が課税される取引は、二世帯住宅に限らず、以下のように定められています。

| 国内において事業者が事業として対価を得て行う資産の譲渡、資産の貸付け及び役務の提供に課税される。

商品の販売や運送、広告など、対価を得て行う取引のほとんどは課税の対象となる。 |

引用元:消費税の仕組み|国税庁

二世帯住宅の販売価格は、建物価格と土地価格に分けられます。消費税が課税されるのは、建物価格のみです。土地は消費するものではないという考えから、消費税は非課税になります。

| 二世帯住宅の販売価格

土地代+建物+建物の消費税 |

二世帯住宅の購入に関する消費税の課税対象は、主に以下の通りです。どのようなものに課税されるのか、確認しておきましょう。

| 消費税の課税対象になるもの | 消費税の課税対象にならないもの |

| 新築住宅の建物

建築請負代金 不動産会社への仲介手数料 司法書士への手数料 銀行への事務手数料 売買代金以外で清算される建物部分の固定資産税(売主が事業者の場合)など | 土地

収入印紙 登録免許税 不動産取得税 ローン保証料 火災保険・地震保険 固定資産税など |

二世帯住宅を購入した後、毎年納付しなければならない税金があります。住宅の維持費の1つでもあるので、しっかりと理解しておくことが大切です。

二世帯住宅の購入後にかかる税金は、以下の通りです。ここでは、これらの税金と軽減措置について解説します。

固定資産税は、1月1日時点で、土地・建物などの不動産の所有者に対して課税される税金です。各市町村は、それぞれの不動産評価額を基に税金を算定し、3年ごとに評価額が見直されることになっています。

二世帯住宅の所有者に対して納税通知書が送付され、納付書にしたがって期日までに税金を納めることになります。納付時期は、4回の分割納付なら6月・9月・12月・2月の年4回、一括納付なら4月です。納付のタイミングは、自治体によって異なるため注意が必要です。初年度は、引き渡し時からの日割りで負担を支払い清算することが慣例となっています。

固定資産税の計算式は、固定資産税評価額に税率を掛けて計算されます。

| 固定資産税評価額×1.4% |

新築の場合は、引き渡し後に調査があり、その評価に基づいて評価額が決められ、税額が決定します。

二世帯住宅の土地・建物には固定資産税の軽減措置があり、2024年3月31日まで適用されます。固定資産税の軽減措置は以下の内容です。

▶土地(住宅用地)

住宅用地の軽減は、建っている住宅の延床面積の10倍が上限です。

▶建物

新築の二世帯住宅の固定資産税は、3年間税額が2分の1になりますが、4年目からは通常の税額になります。4年目に固定資産税が急に高くなったと感じるのは、3年間の軽減措置が適用されていたからなのです。

参照元:地方税制度|固定資産税|総務省

都市計画税は、都市計画法による市街化区域内に所在する土地、建物の所有者に課せられる税金のことです。その目的は、都市計画事業や土地区間整理事業の費用に充填することにあります。道路の建設および上下水道の整備などです。

地方税なので、具体的な税率は自治体により異なります。ただし、上限は0.3%です。

都市計画税の計算方法は以下の通りです。

| 固定資産税評価額×税率(0.3%以下) |

納付時期や徴収方法は、固定資産税と同様になっており、固定資産税と合わせて納付します。

参照元:地方税制度|都市計画税|総務省

都市計画税の軽減措置は、以下の内容となっています。適用の期限は、2024年3月31日までです。

都市計画税の軽減措置に関して、申請の必要はありません。固定資産税とまとめて課税されることが多いです。納税通知書が送付された場合は、納付書にしたがって期日までに税金を納めましょう。

二世帯住宅は購入時から購入後まで、様々な税金が課税されるため、資金計画に盛り込んでおきましょう。建築工事の総額に注目しがちですが、税金も見逃してはいけないポイントの1つです。どんな税金が、いつ・どのくらい課税されるのか、軽減措置の期限など、初めて住宅を購入する方にとって、分からないことが多いでしょう。

そういった方におすすめしたいのが、株式会社ランディックスが運営する注文住宅マッチングサービス「sumuzu(スムーズ)」です。

sumuzuはお客様の家づくりを中立的な立場からサポートする専門家集団です。

工務店・ビルダー・ハウスメーカー・設計事務所の選び方から、お客様のご希望に合わせた間取り計画・工事見積りの減額調整まで、家づくりに関する全ての悩みについてご相談いただけます。

資金計画を立てる上で重要になる、住宅の希望条件、予算に加えて、住宅ローンの紹介といった資金面の相談ができます。見逃しがちな火災保険やアフターサービス、引っ越しについても相談可能です。さらに、インテリア、エクステリア、セキュリティなどにも対応しております。

なお、これらの相談、ヒアリングなどは、チャット、メール、電話などで対応可能です。具体的な話は面談が必要ですが、オンラインによる面談(Zoom)にも対応しています。忙しい方にも安心の対応です。

相続が発生した場合、二世帯住宅の宅地の相続税評価額に関する軽減制度が用意されています。ここでは、相続税対策の最重要ポイントと位置づけられる「小規模宅地等の特例」について解説します。

小規模宅地等の特例とは、相続税を計算する際、一定の要件を満たすことで被相続人が住んでいた土地(上限330平方メートル)の評価額を最大で80%減額するという制度です。大幅に相続税の負担が減らせるので、活用しないという選択はありません。

「小規模宅地等の特例」のポイントは、以下の2点です。

この2つのポイントを踏まえて、以下に示す要件を確認していきましょう。

「家なき子」は、相続した土地を申告期限まで持ち続けることが主な要件です。家なき子とは、別居で3年以上持ち家に住んでいない親族のことで、持ち家がないという意味で「家なき子」と呼ばれています。被相続人に配偶者も同居親族もいない場合に該当します。

検討する二世帯住宅が「小規模宅地等の特例」が適用されるかどうかは、区分登記がカギになります。現在の二世帯の状況や他の資産との兼ね合いもあるので、家族全員で、相続について話し合う機会を持つと良いでしょう。

参照元:相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

本記事では、二世帯住宅の購入時から相続までの税金と適用できる軽減制度について解説しました。二世帯住宅の購入時に1回だけ課税されるものから、固定資産税のように保有している間ずっと払い続ける税金もあります。軽減措置など、税負担を少しでも減らすために上手に利用しましょう。

<関連記事>